Сегодня, 3 июня, министерство финансов Омской области (глава — Рита ФОМИНА на фото) разместило на сайте госзакупок протокол рассмотрения заявок №0152200000513000014-П2 от 03.06.2013 открытого конкурса на оказание услуг по обслуживанию «процедур выпуска, размещения (доразмещения) и обращения государственных облигаций Омской области в форме документарных ценных бумаг на предъявителя с обязательным централизованным хранением (учетом)». Изначально максимальная цена контракта на эти услуги была 15 миллионов рублей. На лот претендовали три московские компании: ОАО «Промсвязьбанк», ОАО «Инвестиционная компания «Проспект» и ЗАО «Сбербанк КИБ». Комиссия нашла ошибки в конкурсной документации «Проспекта» и сняла ее с тендера. Теперь борьба идет между представителями «Промсвязьбанка», которые предложили сделать эту работу за 1 копейку, и Сбербанком, оценившим свои услуги в 5 млн рублей.

Напомним некоторые другие позиции конкурсантов.

«Промсвязьбанк» указал в пункте №2 заявки «суммарный объем выпусков облигаций (млрд рублей) в соответствии с данными рэнкинга информационно-аналитического агентства Cbonds» (Рэнкинг организаторов (все выпуски) за 2012 год. При этом если информационно-аналитическим агентством Cbonds в отдельные периоды в отношении участника конкурса проводилось объединение рэнкинга, то первый участник конкурса указывает данные такого объединенного рэнкинга — 42,768 млрд рублей, а второй претендент — 239 млрд рублей.

Свои гарантии качества услуг (пункт заявки №7) руководство «Сбербанк КИБа» оценили в 5 млрд рублей, «Промсвязьбанк» – в 3,5 млрд.

Всего в конкурсе 7 позиций, которые сейчас по бальной системе оценивает комиссия, подведение итогов тендера назначены на 6 июня 2013 года.

Как ранее сообщал «KVnews», согласно конкурсной документации, объем эмиссии облигаций составит 5 млн штук номинальной стоимостью 1000 рублей каждая. Срок обращения облигаций – до 3 лет. При этом срок обращения облигаций в днях указывается в решении об эмиссии выпуска облигаций. Срок оказания услуг с даты подписания контракта действует до момента полного исполнения сторонами принятых на себя обязательств, а в части финансовых обязательств – до 31 декабря 2015 года.

Отметим, начальная цена контракта сформирована с учетом всех расходов за оказание услуг по обслуживанию процедур выпуска, размещения и обращения гособлигаций Омской области. В частности, связанных с оплатой комиссии торговой системы, комиссии за клиринговое обслуживание, комиссии за предоставление интегрированного технологического сервиса. А также иных расходов, связанных с оказанием услуг, всех налогов, с учетом налога на добавленную стоимость, пошлин и иных обязательных платежей, которые исполнитель должен оплачивать в соответствии с действующим законодательством РФ при исполнении контракта.

Справка «KVnews»:

Для обоснования начальной (максимальной) цены контракта омские финансисты сначала запросили коммерческие предложения у профессиональных участников рынка ценных бумаг, оказывающих услуги по выпуску, размещению и обращению облигационных займов. В итоге самое дорогое предложение за такие услуги поступило в 37,5 млн рублей, самое дешевое – в 15 млн.

Фото (С) kommersant.ru

Московскую «Инвестиционную компанию «Проспект» не допустили к выпуску облигаций Омской области

Комментарии

Комментариев нет.

Ваш комментарий

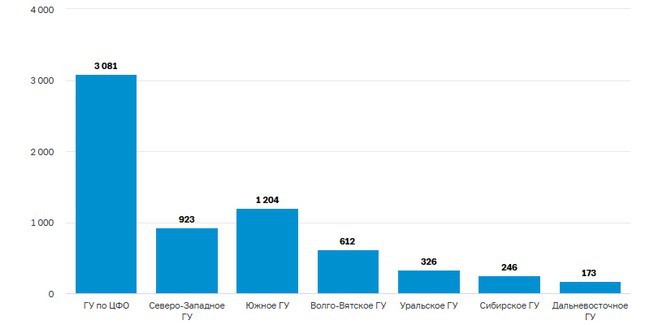

В России стали реже подделывать рубли и чаще – доллары

Реже всего фальшивые деньги встречаются в Сибири и на Дальнем Востоке

Наверх

Наверх