Главное управление Банка России по Омской области подвело итоги работы банковской системы нашего региона в первом полугодии. Их вряд ли можно назвать слишком радостными, хотя кое-какие положительные сдвиги налицо: растут объемы вновь выданных кредитов, а ставки по ним снижаются. Но активность кредитных организаций (КО) явно сдерживается ростом просроченной задолженности: в филиалах иногородних банков к 1 июля ее доля составляла около 12,5% кредитного портфеля.

Время передышки

Первые 6 месяцев 2010 года омский банковский рынок прожил достаточно спокойно, без больших взлетов и падений. Состав участников остался практически тем же, хотя небольшие изменения все же имели место. Например, омский филиал НБ ТРАСТ «понижен в звании» до оперофиса Барнаульского филиала. Но общее количество операционных офисов осталось прежним, поскольку в апреле закрылось соответствующее подразделение банка «Канский», разделив трудную судьбу супермаркета «АЛПИ». Вторая половина года обещает быть более богатой на события.

Итак, сейчас в Омской области работают 6 самостоятельных банков, 10 филиалов Сбербанка и 38 филиалов других иногородних банков, а также 7 представительств, 30 оперофисов и 18 – кредитно-кассовых. Кроме того, у Сбербанка есть 2 передвижных пункта кассовых операций и валютообменный пункт в аэропорту. Поскольку обменники были признаны «персонами нон грата», в течение ближайшего месяца на его базе откроется дополнительный офис банка, то есть к валютообменным добавятся и другие банковские операции, которые можно будет совершать круглосуточно.

Уставный капитал самостоятельных банков остался без изменений. Даже остатки средств на корсчетах находятся примерно на том же уровне, что и на начало года: в январе было 2987,7 млн руб., на 1 июля — 2883,2 млн руб. Однако произошло их перераспределение: остатки на счетах в Банке России постоянно растут (с 1772,6 до 2331,8 млн руб.), в банках-нерезидентах снижаются (с 840,8 до 341,9 млн руб.), в банках- корреспондентах – тоже (с 369,3 до 208,2 млн руб.) И этот процесс, похоже, еще не закончился.

А вот объем ресурсов, которыми располагают самостоятельные банки и филиалы, претерпел определенные изменения. Собственные ресурсы банков выросли с 3,7 до 4,2 млрд руб., а привлеченные – с 11,7 до 13 млрд руб. Причем до начала марта наблюдалось снижение объема привлеченных ресурсов, а затем их активный рост. В итоге доля собственных ресурсов в общем объеме слегка поднялась — до 24,59% (на начало года была 24,11%), а доля депозитов и других привлеченных средств снизилась до 38,43% (была 39,42%).

Собственные ресурсы филиалов выросли с 18,3 до 20,8 млрд руб., а вот привлеченные уменьшились с 95,9 до 93,5 млрд руб. Эта тенденция сохраняется с февраля 2009 года. Однако и сейчас в структуре ресурсов собственные составляют всего 18,23% (было 16,01%), а депозиты и прочие привлеченные — 46,21% (было 41,6%). Получается, что чуть ли не наполовину благополучная работа филиалов зависит от благосклонности вкладчиков. Но в какой мере можно на них рассчитывать? В нынешних условиях это очень большой вопрос.

Ставки падают, вклады растут

Подробнее об этой парадоксальной (на первый взгляд) ситуации см. «КВ» от 25 августа. Действительно, объем вкладов в КО продолжает расти. Пока. Сколько продлится это «пока» — точно не скажет никто. На этот процесс влияет слишком уж много привходящих обстоятельств, просчитать которые не представляется возможным. С одной стороны, альтернативных инструментов сбережения у вкладчиков нет. С другой стороны, захотят ли они открывать вклады, доходность которых ниже уровня инфляции? А таких вкладов день ото дня все больше.

С января по июнь средневзвешенные процентные ставки по вкладам в рублях снизились с 9 до 6,2%, по депозитам юрлиц – с 6,4 до 3,1% годовых. И процесс этот активно продолжается. В 2010 году наиболее активно растут вклады, открытые на сроки от 181 дня до года и от года до 3 лет. В частности, в июне обороты по этим видам вкладов составили соответственно 1,4 и 1,6 млрд руб. при общем объеме оборота в 4,86 млрд руб. (По депозитам свыше 3 лет обороты на порядок ниже – около 160 млн руб. Просто потому, что до недавнего времени их мало какие банки принимали). Скорее всего, немалая часть прироста — это пополнение депозитов, открытых еще в 2009 году. Но их срок закончится, и дальше что?

Кроме того, законом предусмотрена возможность досрочного востребования вкладов. Законопроект о безотзывных депозитах несколько раз вносился и каждый раз благополучно проваливался. Сейчас, правда, Минфин выдвинул идею использовать для этой цели сберегательные сертификаты, но от идеи до ее реализации путь неблизкий. Да и захотят ли их купить, если доходность тоже окажется ниже уровня инфляции? В общем, вклады – база довольно шаткая.

Речь идет именно о вкладах, потому что все полгода обороты по депозитам физических лиц были выше, чем юридических, нередко более чем вдвое. Так, в январе они составляли 4,13 млрд руб. против 1,75 млрд «юриков», а в мае, соответственно, 4,89 и 2,23 млрд руб. И только в марте объемы почти сравнялись: 3,49 и 3,42 млрд руб. Притом у юрлиц в последнее время наиболее популярны депозиты сроком до недели, на втором месте – от 31 до 90 дней.

В итоге на 1 июля объем вкладов составил 61,5 млрд руб., в том числе номинированных в рублях — 55,9 млрд. Из них на срок более 1 года — 42,9 млрд (рублевых — 38,5 млрд), или 70,99% всего портфеля. В бюллетене ГУ ЦБ приводятся данные о сравнительных объемах вкладов разных размеров в самостоятельных омских банках. Так вот, за полгода объем вкладов суммой до 100 000 руб. даже слегка уменьшился (с 800 до 793 млн), а более крупные выросли – в том числе превышающие 700 тыс. и даже 1 млн руб., то есть не подлежащие в полном объеме государственному страхованию. Это можно расценить как достаточно высокий уровень к банкам. А всего активнее росли вклады размером от 400 до 700 тыс.

Кредиты дешевле, но их меньше

Ставка рефинансирования Банка России за полгода успела снизиться четырежды, каждый раз на 0,25 процентного пункта. Ставки по кредитам тоже снижались, и даже более активно. Хотя их уровень пока весьма высок: для юридических лиц средневзвешенная ставка по всем срокам кредитования в июне составила 12,4% (в январе была 16%), а для физических лиц она за полгода опустилась с 21,3 до 17,5% годовых.

В целом объем кредитных вложений за полгода снизился по филиалам на 0,6%, по самостоятельным банкам – на 6,4%. Однако объем просроченной задолженности даже немного увеличился и составил в местных банках 4,6%, а в филиалах – около 12,5% кредитного портфеля. Но если рассмотреть ситуацию более детально, то окажется, что банкам удалось по рублевым кредитам несколько сократить объем просрочки, а объем выданных кредитов сроком до 1 года почти на 43 млн руб. больше прошлогоднего. А вот по валютным кредитам просроченная задолженность выросла на 40%. Видимо, по этой причине объем ссуд в иностранной валюте снизился на 26%.

Самое интересное, что в филиалах ситуация прямо противоположная: объем коротких кредитов в иностранной валюте вырос на 151 млн руб. при снижении уровня просрочки, в то время как по кредитам в рублях просрочка выше, а кредитов выдано меньше. Тем не менее с мая наметилась положительная динамика активных операций, проводимых банками. Опять выручили физические лица.

Общий объем вновь выданных физическим лицам кредитов вырос более чем вдвое (214%), при этом особенно отличились не местные банки и не филиалы иногородних, а КО, не имеющие филиалов на территории Омской области. Они выдали омичам денег в 2,8 раза больше, чем за первое полугодие 2009 года, и на их долю приходится почти 44% всех новых кредитов. Удивляться не стоит: ведь к числу «КО, не имеющих филиалов» относятся и Альфа-Банк, и ВТБ24, и Банк Интеза, и активно занимающиеся экспресс-кредитованием БНП Париба, Пробизнесбанк, Ренессанс, Русфинанс, Совкомбанк, Хоум Кредит.

На покупку жилья кредитов выдано в 2,8 раза больше, чем годом ранее, а если брать только ипотечные, то их объем увеличился более чем втрое (304%). А вот суммарная задолженность по всем видам розничных кредитов пока недотягивает до прошлогодних показателей и составляет 91-95% от них. Это вполне объяснимо – ведь доля долгосрочных кредитов на покупку жилья в общей массе составляет чуть более 12%. Причем берутся они действительно надолго: средневзвешенный срок для кредитов в рублях составляет более 17 лет, тогда как в целом по России он равен 15,5 года.

Обороты по кредитам физическим лицам неуклонно росли из месяца в месяц – с 393,6 млн руб. в январе до 1597 млн в июне. По юридическим лицам обороты тоже прирастали, но куда более скромными темпами: с 3,7 до 6,2 млрд руб. Это все – в рублях. Объемы кредитования в иностранных валютах незначительны и у юридических, и у физических лиц.

Ежемесячные обороты по операциям с наличной иностранной валютой в 2010 году оказались гораздо скромнее, чем в предыдущие годы: покупка-продажа – 43-54 млн долларов в месяц, вкладные операции – 26-32 млн долларов. А в 2009 году они доходили до 88 и 51 млн долларов соответственно. Разлюбили омичи валюту!

А вот интерес к платежным картам сохраняется на высоком уровне. Как и в прошлые годы, увеличилось количество клиентов и карточек в обращении. Продолжает расширяться сеть банкоматов – на 1 июля их было уже 1207 (в том числе 1017 позволяющих проводить платежи) — и терминалов, растет число сделок с использованием карт и их сумма.

Сохраняется и разительный контраст между поведением владельцев карт в России и за ее пределами: в других странах на одну операцию по снятию наличных приходится почти 4 платежа (хотя суммы операций различаются всего лишь в 2 раза), а у себя дома на 1 платеж приходится 2,5 получения наличных, но суммы отличаются в 18 (!) раз. Получается, что многие владельцы карт практически ими не пользуются, предпочитая привычные наличные. В итоге сумма платежей составляет лишь 4,6% от общей суммы операций по картам.

Несмотря на все сложности, филиалы иногородних банков показали положительный финансовый результат в размере 2,1 млрд руб., тогда как по итогам 2009 года он составлял 527 млн руб. А вот самостоятельные банки не смогли полностью компенсировать потери прошлого года (-19,7 млн руб.), а лишь сократили их до -15,7 млн руб.

Омичи несут деньги в банки, несмотря на падение ставок

Комментарии

Комментариев нет.

Ваш комментарий

В России стали реже подделывать рубли и чаще – доллары

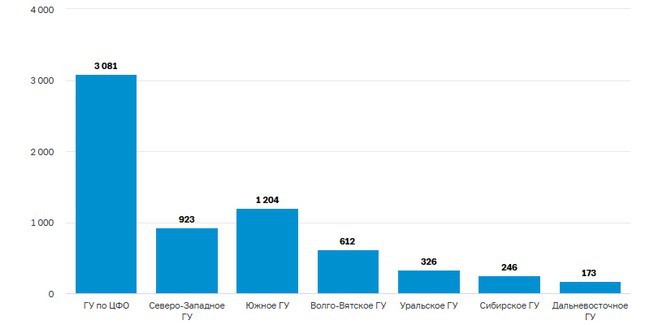

Реже всего фальшивые деньги встречаются в Сибири и на Дальнем Востоке

Наверх

Наверх