Даже в такой закрытой стране, как Китай, внутри все построено на американский манер, с участием американских фондов, даже в акционерах их национальной системы передачи финансовых сообщений сидят западные банки.

Продолжаем представлять читателям выступления спикеров с пленарной сессии «Рост в условиях ограничений» Финансового конгресса Банка России-2024.

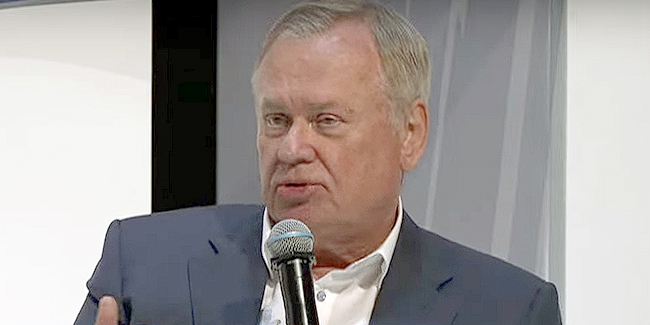

Андрей КОСТИН, президент-председатель правления банка ВТБ: «Ситуация ухудшается каждый день, но проблемы с трансграничными платежами решаются – это задача номер один для нашей экономики»:

— Высокие прибыли демонстрирует наш нефинансовый сектор – более 30 трлн рублей. Невостребованные сегодня средства уже начинают искать применение в Китае, в арабских странах. Наша задача – поймать эти деньги, простимулировать наших промышленников, чтобы они инвестировали в нашу страну. Для этого есть набор средств. Мы всегда говорили про инвестиционный климат: не надо ничего отбирать, не надо ничего без нужды национализировать. Даже не важно, что налоги выросли – важно, чтобы собственники чувствовали: они могут надежно вложить свои средства, государство их защитит.

Конечно, фондовый рынок сегодня сильно пострадал, потому что ушли западные деньги, игравшие существенную роль. Однако все же главным источником были российские инвесторы. Думаю, что очень важную роль играет восстановление доверия граждан к фондовому рынку – и Центральный банк, и коммерческие банки предприняли целый ряд серьезных усилий для этого.

Президент поставил цель увеличить долю фондового рынка в ВВП, фактически утроить его капитализацию. Где можно брать средства? У нас сегодня порядка 100 непубличных компаний с прибылью свыше 30 млрд руб., которые потенциально являются объектами для проведения IPO. И вообще за последние два года, невзирая на новую ситуацию, порядка 15 новых IPO было проведено – небольших, некоторые были даже по 2-10-15 млрд рублей. Но в чем здесь опасность тенденции: эти IPO в основном затрагивают молодые высокотехнологичные компании, которые могут быть даже убыточными, но имеют сильную динамику роста, большие ожидания прорывных технологий.

Есть и другая опасная тенденция: крупные компании с уже устоявшимся бизнесом в общем-то сегодня хотели бы на самом деле провести делистинг. Почему? Потому что капитализация упала в силу отсутствия западных денег. С другой стороны, прибыли у них устойчиво высокие и делиться ими особенно нет смысла. Можно, конечно, регламентировать с помощью решения Центрального банка не давать это сделать, но это не рыночный метод. Заинтересовать компании в том, чтобы они дальше развивали капитализацию, проводили дополнительные эмиссии, вторичное размещение – задача серьезная. Целесообразно подумать над налоговыми, возможно, преференциями.

От чего зависит капитализация фондового рынка? От количества эмитентов и от капитализации каждой компании, а для этого нужен рост спроса. Рано или поздно к нам придут иностранные инвесторы, потому что мы видим четкий избыток денег в странах Аравийского полуострова, да и в Китае на самом деле есть деньги, и они вообще-то спокойно могли бы заместить средства западных стран. Понятно, сегодня финансовая сфера наиболее чувствительная и инвесторы боятся, но, я думаю, что эта боязнь пройдет по мере стабилизации геополитической ситуации.

И вторая опора – внутренние ресурсы. Мы понимаем озабоченность Центрального банка, но во всем мире доля вложений пенсионных фондов в акции в пять раз превышает российскую. У нас пенсионные фонды вытрясают успешно и без акций – умельцев хватает… Поэтому мы все равно по этому пути должны идти и дать возможность институциональным инвесторам, в том числе пенсионным фондам, больше вкладывать в капитал.

С мая мы видим сокращение кредитования, но его уровень по-прежнему достаточно высокий в этом году – еще один источник дополнительных инвестиций.

Без трансграничных расчетов Россия как страна с большим экспортным потенциалом, который помогает нам сегодня выплыть, будет абсолютно беспомощна, на мой взгляд. Но эта тема должна иметь гриф «совершенно секретно», потому что я очень хорошо вижу, как каждое наше выступление, каждый наш шаг получает очень быструю реакцию. Как только мы сказали, что в Китае у нас все хорошо, 12 июня получили новые специальные санкции в отношении нашего банка в Шанхае. Поэтому, к сожалению, придется говорить мало, но конкретные решения мы находим. Да, ситуация ухудшается каждый день, но проблемы решаются. Это вообще задача номер один для всей нашей экономики, потому что без трансграничных платежей не сможем покупать технологии.

Глобальный выход будет в альтернативе системе доминирования доллара. Даже в такой закрытой стране, как Китай внутри все построено на американский манер, с участием американских фондов, даже в акционерах их национальной системы передачи финансовых сообщений сидят западные банки. Мы это не уничтожим и этого не избежим, но нам надо параллельно создать системы, которые бы полностью отказались от доллара или евро, использовали дирхам, реал или какие-то другие валюты.

В первую очередь стоит исключить SWIFT из наших расчетов, разработать альтернативную передачу финансовых сообщений. Нужно установить прямые корреспондентские отношения между дружественными банками, создать альтернативный международный расчетно-депозитарный центр и, собственно, новые элементы международного рынка капитала – какие-нибудь облигации или что-то подобное. Процесс длинный и сложный, но не факт, что его надо начинать обязательно с межгосударственного уровня. Систему нам надо потихоньку создавать самим. Все представители стран, с которыми я встречаюсь, говорят, что это отличная идея.

Кадровый вопрос я не выдвигаю как приоритетный – если на верфи стоит станок 1932 года, то, наверное, большие трудовые навыки особо не требуются... Но в Объединенной судостроительной корпорации работает 110 тысяч человек, и, конечно, наиболее проблематичным является сегмент квалифицированных рабочих кадров (в августе 2023 года ОСК, которой на 100% владеет Правительство РФ, решением президента страны Владимира ПУТИНА была передана под управление банка ВТБ. – Прим. авт.). Допустим, сварщиков по титану осталось от 30 до 40 человек на всю нашу страну. Поэтому подготовка кадров, их вовлеченность именно в эту отрасль, конечно, является проблемой, но она решаема.

То же самое по инженерному составу – мы сейчас возвращаемся в некоторых вопросах в Советский Союз. Возобновили формат «завод-втуз»: у нас такая система уже работает в Северодвинске в сотрудничестве с Морским арктическим университетом. Запускаем с осени в Питере на базе Государственного морского технического университета – там три верфи у нас, в Северодвинске две. Шесть месяцев учеба, шесть месяцев работа – заточено на конкретную подготовку специалистов, начиная со среднего специального и высшего образования.

Олег ДЕРИПАСКА, основатель En+Group: «Я не верю в российский фондовый рынок: его может спасти приход иностранных инвесторов, но для них главный риск и угроза – отсутствие анонимности»:

— Наш внутренний рынок недостаточно емкий: мы будет толочься на нем с ростом 1-2% в год, наверное, еще лет 10 – это не приведет к достижению объявленных целей. У нас сейчас дорога на экспорт – слава богу, есть глобальный юг. В следующие 10 лет только в дружественных нам странах будет рожден почти миллиард человек. Как туда доехать? Как быстро изменить инфраструктуру? Как наладить логистику? Скорость движения по нашей железной дороге меньше 40 км в час при движении на восток: у нас все стоит от Урала до Иркутска – просто пробка многомесячная.

Я когда приехал на ГАЗ (В 2000 году компания «Базовый элемент» Олега ДЕРИПАСКИ приобрела контрольный пакет акций Горьковского автозавода. – Прим. авт.), там было 110 тысяч человек, а сейчас меньше 35 тысяч, но выпускают они в пять раз больше продукции. В принципе если не жалеть денег, можно оставить 20 тысяч, которые будут выпускать в два раза больше – вопрос эффективности решений. Раз мои старшие коллеги продолжают меня кредитовать, значит, они видят, что я эффективен.

Мы не совсем понимаем, как рубль укрепляется с учетом всех ограничений, но он укрепляется, и те, кто вложился в депозиты с начала года, получили ставку 20%+. Поэтому я не верю в акционерный капитал. Все IPO прошлого года составили, по-моему, 40 млрд рублей, а «РУСАЛ» (на конец 2023 года 56,88% акций компании принадлежит энергетическому холдингу En+Group. – Прим. авт.) в 2010 году привлек в пять раз больше при одном размещении.

Я не верю в российский фондовый рынок. Его может спасти приход иностранных инвесторов, но им нужно помочь организовать расчеты, для них главный риск и угроза – отсутствие анонимности. У нас до сих пор поставки в Российскую Федерацию прозрачны и люди санкционируются из-за того, что с нами сотрудничают. Адаптация к новой реальности из старой экономики мечты потребует изменения подходов. Видимо, нас спасет финтех, но уже на следующем этапе.

Ранее репортаж был доступен только в печатной версии газеты «Коммерческие вести» от 31 июля 2024 года.

Фото © https://ifcongress.ru/