Прогнозируемый на 2022 год отток иностранной валюты из России составляет, согласно абсолютному большинству экспертов, 200 млрд долларов.

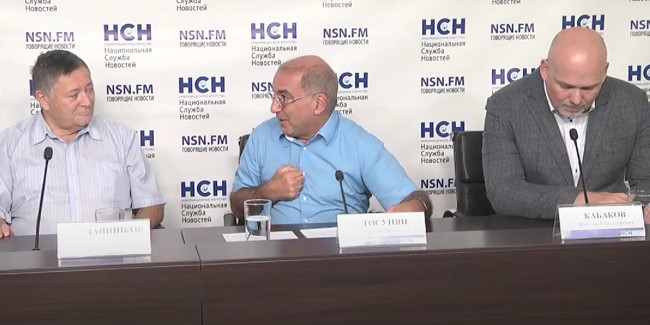

В августе в пресс-центре информационного агентства «Национальная Служба Новостей» состоялась пресс-конференция на тему «Массовая скупка валюты. Что ждать от курса осенью?» По сообщениям СМИ, россияне в июле купили рекордный объем валюты и забрали из банков 3 млрд долларов. Разница между купленной и проданной валютой составила 237,1 млрд рублей.

Президент Ассоциации российских банков, академик РАН Гарегин ТОСУНЯН порассуждал, зачем россияне скупают валюту:

– Видимо, с одной стороны, есть спрос и потребность в использовании. С другой стороны, есть еще и сила инерции. Потому что у нас самым надежным объектом инвестиций является не своя национальная валюта, а иностранная. Хотя не исключено, что со временем, если финансовые власти с учетом специфики сегодняшней ситуации и более долгосрочного понимания того, что национальная валюта должна быть главным объектом привлечения инвестиций, тренд изменится.

ТОСУНЯН рассказал, что только в июле на внутреннем рынке банки, за исключением системно значимых, скупили валюты на 319 млрд рублей, в том числе для импортеров:

– Это некий рекорд. Физические лица объем покупок валюты нарастили со 176 млрд рублей в июне до 237 млрд рублей в июле. Это тоже рекордные объемы покупок. Иностранная валюта приобреталась в основном через банки, которые осуществляли переводы на зарубежные счета в дружественных странах.

В июле произошло снижение остатков на банковских счетах в иностранной валюте на 3 млрд долларов:

– Это связано в том числе с тем, что ожидания оправдались: реализовалось усложнение процедуры перевода своих валютных средств, она облагается комиссией. В конце июля ряд банков, если не подавляющее большинство, повысил комиссии за переводы. С другой стороны, даже после отмены в июне обязательной продажи 50%-й валютной выручки для экспортеров, значимого снижения продажи выручки не зафиксировано. То есть компаниям нужны рубли и они продолжают продавать валюту. В январе экспортеры реализовывали 74% выручки, в феврале 88%, в марте 70%, в апреле 61%, в мае 54%, в июне 64%. Сейчас происходит развитие теневого рынка — не в плохом смысле слова. Понятие спекуляции валютой, слава богу, после завершения советского периода у нас было убрано. Торговля наличной валютой пользуется большим спросом, потому что люди продолжают осуществлять расчеты в иностранной валюте, совершая торговые и другие сделки.

Эксперт также отметил переток на рынок юаней: банки стали предлагать открывать счета в китайской валюте, она приобретает популярность на торгах Мосбиржи, объем транзакций растет, депозитные ставки на уровне 2%. Разумеется, это связано с ограничением проведения сделок в других валютах. ТОСУНЯН еще раз настойчиво подчеркнул, что для сокращения доли серых операций, особенно на наличном рынке, требуется больше доверия к собственной национальной валюте.

Директор по стратегии в инвестиционной компании «ФИНАМ» Ярослав КАБАКОВ подтвердил, что юань используется как альтернативная валюта. Однако ее конвертируемость ограничена, поскольку она регулируется монетарными властями Китая:

– Вполне вероятно, что при замедлении темпов экономического роста, который мы сейчас наблюдаем, юань может быть девальвирован. Но, конечно, не в той степени и не в тех масштабах, как за последние десятки лет девальвировался рубль. Почему россияне хранят свои сбережения в иностранной валюте – в долларах, евро? Все очень просто. Если в предыдущие годы у нас происходила девальвация на 50-70%, и волатильность была безумнейшая по динамике курса доллар-рубль, то почему население должно доверять национальной валюте? Мы сейчас переживаем достаточно краткосрочный период, связанный с высокими ценами на углеводороды, период, когда Минфин так и не сумел предоставить новые параметры бюджетного правила. В российскую экономику приток экспортной выручки на текущем моменте беспрецедентно высокий, и, конечно же, ситуация может кардинальным образом поменяться.

КАБАКОВ обратил внимание, что у ЦБ и Минфина нет действенных механизмов в ситуации, обратной текущей – когда цены на углеводороды на фоне замедления мировой экономики рухнут:

– Цены на нефть всегда достаточно быстро падают – вспомните март 2020 года. Замечательные страны ОПЕК не сумели договориться по объемам, тут же все разбежались и вместо скоординированных действий стали осуществлять собственную политику. Соответственно, цены на нефть рухнули. В этой ситуации рубль без механизмов бюджетного правила, без поддержки, с текущими ограничениями может достаточно быстро отыграть текущее укрепление и показать абсолютно обратную динамику, как в феврале. Поэтому население у нас достаточно умное и стремится обезопасить себя от подобных рисков.

Заслуженный экономист РФ, заведующий кафедрой труда и социальной политики РАНХиГС Сергей КАЛАШНИКОВ объяснил, что оборот иностранных валют является одним из наиболее мощных индикаторов общей экономической ситуации:

– Тут уважаемый коллега начал говорить о том, что юань — наше светлое будущее. Но есть цифры: средняя ежедневная покупка юаней на Московской валютной бирже составляет 1,5 млн рублей. Вы извините меня, для экономики это микроскопически. Реально на сегодняшний день основные схемы идут все-таки в твердой конвертируемой валюте или по другим каналам.

Эксперт заявил, что 3 млрд долларов в июле – небольшой отток, потому что на ситуацию наслоились отпуска, сыграла свою роль более мягкая политика Центробанка, позволившая людям переводить деньги на зарубежные счета, подняв планку до одного миллиона:

– Проблема в другом. На сегодняшний день Центробанк позволил экспортерам оставлять валюту на Западе. Прогнозируемый на 2022 год отток иностранной валюты из России составляет, согласно абсолютному большинству экспертов, 200 млрд долларов.

КАЛАШНИКОВ прокомментировал то, что курс доллара примерно равен курсу евро по отношению к российской валюте:

– Это беспрецедентная ситуация, такое было разве что в самом начале существования единой европейской валюты. Впрочем это не означает скорый закат Европы. Евро, безусловно, сумеет отыграть позиции – связи наших соотечественников с Европой гораздо более широкие и мощные, чем с Америкой.

КАБАКОВ возмутился заявлениям КАЛАШНИКОВА:

– У меня торговый терминал в телефоне, я прямо сейчас открыл торговую валютную пару на Мосбирже юань-рубль и доллар-рубль. Объемы переводов юань-рубль выше 330 млн только сегодня, а они фактически подрастают. Плюс ко всему есть валютная пара доллар-юань. И я не говорил, что юань является нашим всем, но это реальная неизбежность того, в каких условиях мы оказались: наличные доллары и евро запрещены к ввозу в Россию, и фактически населению, в том числе участникам внешнеэкономической деятельности, приходится покупать юани, хотя риски в юане гораздо выше, чем в долларе и евро.

КАЛАШНИКОВ парировал:

– Да не поставлены мы в такие условия! Я как вице-президент Торгово-промышленной палаты «Великий шелковый путь», могу вам однозначно сказать: Китай, как, в общем-то, и Советский Союз в свое время, ориентирован на твердую конвертируемую валюту. Российским бизнесменам юань нужен только в рамках параллельного или нормального импорта. А что касается китайцев, они с бОльшим удовольствием берут доллары, чем юань.

Предполагается сокращение валютных вкладов в 2023 году, рассказал ТОСУНЯН:

– По юаню ставки снизились с приемлемых 3,6 до 2%, а по валютам недружественных стран они уже стали отрицательными. Фактически это политика выталкивания с валютных счетов. Банки винить нельзя: поступают соответствующие сигналы от регуляторов. Но клиенты считают виноватыми банки… Объем валютных депозитов в будущем году будет резко сокращаться. Банки привлекали на рублевые депозиты средства ставками 9-10% (я не говорю про период, когда 20% были – это недопустимо), но и эти ставки опускаются до 7% и ниже, – банкам трудно отыгрывать уровень двузначной процентной ставки по депозитам. Доля рублей на депозитах, безоговорочно, сильно возрастет.

КАБАКОВ вообще спрогнозировал отток депозитов из банков из-за снижения процентных ставок:

– Доходности банковских депозитов при такой тенденции не будут удовлетворять большую часть населения. Мы наблюдали, что, когда процентные ставки в экономике по депозитам достигают района 7%, происходит достаточно сильный отток из депозитов, в том числе на фондовый рынок, население ищет альтернативные инструменты вложений. Удерживать валюту на счетах банков становится опасным. Если говорить, опять же, про перспективы инструментов в юанях, то они только увеличиваются. Корпорации начинают привлекать средства в юанях, размещать облигации в юанях.

Что касается положения на фондовом рынке, то основной проблемой остается блокировка средств – купонов, которые приходят по еврооблигациям, перечислений из европейских депозитариев, в первую очередь Euroclear и Clearstream, прекративших все операции с НРД еще в марте:

– Центральный банк допустил к части торгов облигациями, деривативами дружественных нерезидентов, и это в определенной степени создает надежду на нормализацию фондового рынка. Остается огромнейший навес активов, которые заблокированы у недружественных нерезидентов, в том числе по рынку акций. Будем надеяться, что в течение определенного периода времени здесь пройдут взаимовыгодные, взаимозаинтересованные действия со стороны держателей российских бондов и иностранных инвесторов. В любом случае за последние две недели наметился прогресс. Финансовая сфера адаптируется одной из самых первых, в этом отношении сомневаться в перспективах не приходится.

КАЛАШНИКОВ придерживался другого мнения:

– А меня гложут смутные сомнения! Все активы, которые были в российском депозитарии, на самом деле хранятся на Западе. Люди, ими владевшие, по ним ничего получить не могут, поскольку не имеют доступа к европейским депозитариям. Если не решить эту проблему, мы начнем наш фондовый рынок с нуля. Ничего себе, 30 лет его создавали, формировали, а теперь все заново.

Заканчивая темой надежных вложений, КАБАКОВ посоветовал современные инструменты:

– Банковский депозит в той системе, которую мы наблюдаем, сумел во многом компенсировать риски и страхи большинства населения России в условиях повышения ставок. В краткосрочной перспективе стоит смотреть на банковские депозиты, если что-то среднесрочное – облигации. Но одним из универсальных ответов, наверное, будет диверсификация. Если вы занимаетесь сохранением своего капитала, обращайте внимание на разные активы, в которые можно инвестировать.

Ранее репортаж был доступен только в печатной версии газеты «Коммерческие вести» от 24 августа 2022 года.