На исходе 2010 года и в самом начале 2011-го не было недостатка в прогнозах о том, что в новом году будет происходить с банковской системой России и какие результаты будут достигнуты к началу 2012-го. Окончательные итоги работы банков еще не подведены, но уже можно сделать вывод: многие эксперты верно предсказали направление грядущих изменений, но ошиблись в оценке их масштабов. Год выдался непростым, но самые мрачные опасения не оправдались, а по ряду показателей были перекрыты самые оптимистичные прогнозы.

Количество банков

На 1 декабря 2010 года в России действовало 1025 кредитных организаций (КО). По прогнозам ряда экспертов, к 2012 году следовало ожидать сокращения их числа на 25%. Назывались и три возможных причины исчезновения: отзыв лицензии из-за невыполнения требований к размеру собственного капитала банка, банкротство и слияние либо присоединение к более крупному собрату с целью избежать отзыва лицензии по одной из двух первых причин.

Банк России тоже предсказывал уменьшение числа банков, но менее масштабное — до 900, причем преимущественно по причине слияния или присоединения. В различных СМИ широко обсуждались потенциальные объекты для покупки из числа довольно крупных участников рынка: Абсолют Банк, АМТ Банк, Банк Москвы, ТрансКредит Банк, Ханты-Мансийский Банк, Хоум Кредит. Сбылось далеко не все…

Согласно данным, опубликованным 28 декабря на сайте Банки.ру, с начала 2011 года количество кредитных организаций в России сократилось на 31 – до 981. При этом на рынок пришли три новых КО. Для сравнения: в 2010 году рынок покинуло 46 участников, то есть в полтора раза больше, а вновь появились две новые кредитные организации (одна из них — небанковская). Многие небольшие банки сумели нарастить собственный капитал, так что массового отзыва лицензий не случилось.

Как известно, АМТ Банк (как и ряд более мелких КО) потерял лицензию, и в настоящее время идет процедура его ликвидации. А вот покупка одного банка другим теперь далеко не всегда означает его присоединение. Скажем, Восточный экспресс банк (КБ «Восточный») присоединил приобретенный ранее у американского банка Morgan Stanley московский Городской Ипотечный Банк. В то же время Росбанк приобрел 100% акций банков ДельтаКредит и Русфинанс, но они остаются полноправными участниками рынка. И это — новая тенденция для России.

Ставки по кредитам и депозитам

Весь 2010 год ставки по кредитам и депозитам неуклонно снижались. В первую очередь и наиболее активно процесс этот затронул кредиты, выдаваемые юридическим лицам. С розничными кредитами ситуация была не столь однозначной. И размер средневзвешенной процентной ставки, и объем просроченной задолженности существенно повышались за счет POS- и прочих экспресс-кредитов, предоставляемых без справок о доходах. На одном (и достаточно высоком) уровне держались также ставки по кредитным картам. Стоимость других розничных продуктов снижалась, и всех волновал вопрос: сохранится ли та же тенденция в 2011 году?

Мнения на этот счет разделились. Одни эксперты допускали, что ставки по отдельным категориям продуктов могут снизиться еще на 1-2% или чуть больше, но только при наличии дешевых фондов и/или при условии снижения уровня просрочки. Другие считали, что ставки достигли своего «дна», третьи прогнозировали скорое начало роста ставок. В частности, Герман ГРЕФ на той же встрече с журналистами в конце декабря 2010 года заявил, что ставки по кредитам и депозитам в российских банках могут начать рост уже к концу первого квартала 2011 года.

Но многие соглашались, что в 2011 году следует ожидать роста объема выданных кредитов примерно на 25—30%. Агентство Fitch Ratings предсказывало увеличение на 20—25% (что совпадало с прогнозами Банка России), при этом не ожидая снижения качества банковских активов. База для расширения рынка – с одной стороны, рост спроса со стороны заемщиков, а с другой — готовность банков идти навстречу своим клиентам, предлагая им более комфортные условия.

Что получилось на самом деле, хорошо видно на графиках: ставки по вкладам достигли своего минимума в июне, по кредитам юридическим лицам – в июле. На вопросах кредитования населения стоит остановиться особо.

До последнего времени решения о выдаче кредитов на основании результатов скоринга принимали в основном банки, которые специализировались на предоставлении кредитов по упрощенной схеме: два-три документа и никаких справок. В большинстве случаев те же результаты определяли и величину процентной ставки для конкретного клиента. А в 2011 году на скоринговую систему перешли практически все банки, активно кредитующие физических лиц.

И теперь вместо фиксированных ставок, одинаковых для всех клиентов либо зависящих от одного-двух параметров (скажем, размера кредита и срока кредитования), банки устанавливают определенный диапазон, в пределах которого для каждого заемщика вычисляется его персональная ставка. Ее размер зависит от большого числа параметров, включая количество и «качество» предоставленных документов, а диапазон может быть очень широким – от весьма льготных значений для давних, проверенных клиентов до заоблачных величин для тех, чья надежность вызывает большие сомнения.

За последний год многие банки существенно расширили продуктовые линейки. Кредитованием физических лиц и представителей малого бизнеса занялись в том числе и те, которые еще совсем недавно работали только с крупными (в крайнем случае, средними) предприятиями, а розничных продуктов не имели совсем или предлагали их, в виде исключения, только сотрудникам – своим или своих клиентов. К примеру, банки Стройкредит и МБРР.

В результате в Омской области по состоянию на 1 октября 2011 года (более поздних официальных данных нет) прирост суммарного объема выданных кредитов по сравнению с 1 октября 2010 года составил 61,3%, в том числе по юрлицам и предпринимателям — 63,4%, а по физическим лицам – 54%, то есть вдвое больше, чем ожидалось.

Разворот тренда

Не исключено, что по итогам 12 месяцев результаты будут не столь блестящими. Некоторые банки (в первую очередь, небольшие) начали испытывать затруднения с ликвидностью уже в августе, с сентября ухудшение ситуации почувствовали многие. Привлекать ресурсы на внешнем рынке стало практически невозможно (у европейцев и американцев – свои проблемы), а приток вкладов в целом по России постепенно уменьшался.

Судя по всему, к лету ставки по депозитам опустились до величин, не представляющих интереса для вкладчиков. Повышение ставок, начавшееся с конца августа, изменило ситуацию не слишком сильно. Видимо, из-за своей незначительности: 0,3-0,5 процентного пункта вряд ли кем-то воспринимаются, как весомый аргумент. По итогам октября многие крупные банки зафиксировали отток депозитов, а в целом по банковской системе приток рублевых вкладов составил всего 0,2%.

На этом фоне результаты Омской области смотрятся по меньшей мере удивительно: обороты по вкладам физических лиц росли из месяца в месяц – от 5,7 млрд руб. в январе и феврале до 8,2 млрд руб. в сентябре. И вряд ли они сократились в последние месяцы года – ведь все это время ставки продолжали расти. Некоторые банки повышали их дважды в месяц – для всей линейки или отдельных продуктов.

Проблемы с ликвидностью и повышение стоимости ресурсов не могли не сказаться на кредитной политике банков. С конца сентября отдельные банки начали повышать ставки по кредитам. Кто-то – гласно, обновляя информацию на сайтах и в отделениях. Кто-то – потихоньку, корректируя программы скоринга. Или просто отказывая в предоставлении кредита (как водится, без объяснения причин).

Результаты работы банков

В начале 2011 года представители банков высказывали робкую надежду, что в наступившем году финансовые результаты окажутся не хуже, чем в ушедшем 2010-м. А может, даже немного лучше.

29 декабря ЦБ РФ опубликовал балансовый отчет 30 крупнейших банков России по состоянию на 1 декабря. Согласно приведенным в нем данным, совокупные активы «тридцатки» увеличились с начала года на 20,7%, а по сравнению с 1 декабря 2010 года — на 24,4%. Суммарная прибыль за 11 месяцев 2011 года составила 587,85 млрд руб., то есть на 56,6% больше, чем за тот же срок в 2010 году. Размер суммарного кредитного портфеля — 21,596 трлн руб., при этом просроченная задолженность составляет 913,156 млрд руб., то есть чуть больше 4,2%.

За месяц доля кредитов первой категории качества выросла на 0,8 процентного пункта и составила 54%. Доля ссуд второй категории качества (с умеренным риском) снизилась на 0,4 процентного пункта и составила 28,9%; третьей категории качества (со значительным риском) — снизилась на 0,1 процентного пункта — до 10,1%.

Доля безнадежных ссуд и наиболее проблемных займов с точки зрения вероятности возврата (четвертая и пятая категории качества) на 1 декабря составила 7% против 7,3% месяцем ранее.

Конечно, не во всех банках дела обстоят так же хорошо. Но судя по предварительным результатам, опубликованным на сайтах ряда банков меньшего размера, им тоже есть чем гордиться.

И опять в последние дни уходящего года не было числа прогнозам – один мрачнее другого. Тут и экономические проблемы, и политические… Что ж, будем, как велит народная мудрость, готовиться к худшему, но надеяться на лучшее. Хотя бы на то, что далеко не все прогнозы сбываются.

Для банков 2011-й во многих отношениях превзошел ожидания экспертов

Комментарии

Комментариев нет.

Ваш комментарий

В России стали реже подделывать рубли и чаще – доллары

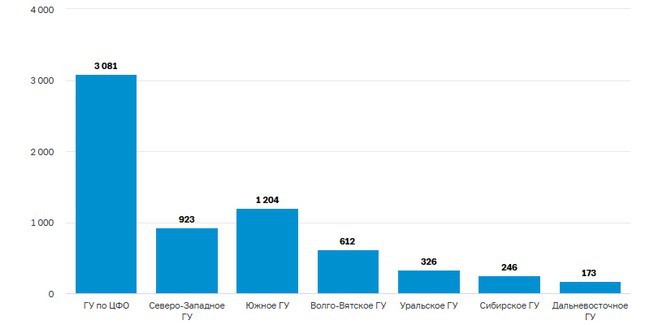

Реже всего фальшивые деньги встречаются в Сибири и на Дальнем Востоке

Наверх

Наверх